חמש השנים האחרונות היו טובות עבור ענף הפינטק, שמרכז טכנולוגיות העוסקות באספקטים פיננסיים: כמות גדולה של חברות בתחום (כולל שחקניות ישראליות - ועל כך בסוף הכתבה), יצאו לסבבי גיוס מוצלחים לפי הערכות שווי שהלכו והאמירו. על רקע זה חברת ה-BNPL ("קנו עכשיו, שלמו אחר כך") השוודית קלארנה (Klarna) הכריזה כבר שהיא שואפת להפוך לראיינאייר, טסלה ואמזון של תחומה.

אבל עכשיו, כשהבנקים המרכזיים מעלים ריביות כדי להיאבק באינפלציה הגואה, קלארנה יצאה לגייס מימון נוסף עם הערכת שווי שקטנה ביותר מ-50% מהערכת השיא שלה, 46 מיליארד דולר. ומסביב, חברות פינטק בכללותן נאלצות להסתגל לעולם שבו אין עוד כסף זול להתרחבות ופתאום מודלים עסקיים נדרשים לגיבוי ברווחים.

ב-2021 זרמו השקעות בהיקף שיא אל חברות הפינטק, אבל כעת שחקניות רבות בפינטק העולמי מתקשות לגייס כספים נוספים ושוקלות למכור או להשלים עם הערכות שווי נמוכות כדי להשאיר את הראש מעל המים; כך עולה משיחות עם משקיעים, אנליסטים ומנהלים בתעשייה. כך, בשבוע שעבר גייסה ספקית שירותי התשלומים SumUp הון לפי הערכת שווי של 8 מיליארד דולר – סכוך נמוך בהרבה מ-20 מיליארד הדולרים שבהם הוערכה בתחילת השנה.

וככל שהחגורות מתהדקות, הישרדותן של חברות הפינטק נעשית תלויה יותר ויותר במאזן שלהן. "אתה במצב חירום אם נשאר לך הון זמין לפחות משנה", אמר אריק פּוֹדְצוּוַייט, מייסד ומנכ"ל שותף של אפליקציית ההשקעות הגרמנית Scalable Capital.

חברות פינטק רבות גייסו הון לפי שוויים שהתבססו על יעדי צמיחה שאפתניים, אמר אַרְג'וּן קאפור, שותף ב־Forecast Labs. "אבל עם כל השינויים בשוק, רובן לא יעמדו ביעדים המוצהרים שלהן, מה שאומר שהעסק לא שווה את מה שהוא גייס"

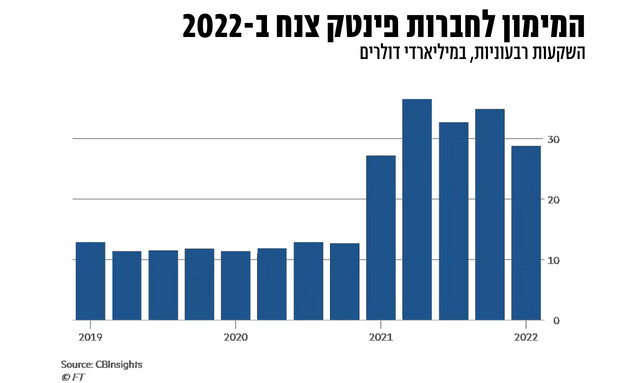

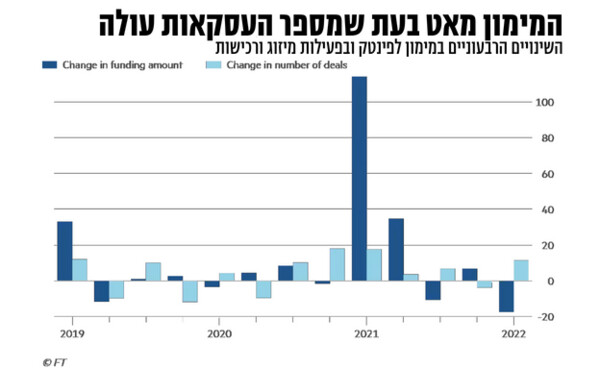

קרנות ההון סיכון הגדילו את השקעותיהן במגזר הפינטק ל-134 מיליארד דולר ב-2021 - יותר מפי שתיים מבשנה הקודמת - ודחפו את הערכות השווי של החברות בתחום לגבוהות יותר מבכל מגזר טכנולוגי אחר, לפי נתוני Crunchbase. המימון הגיע לשיא ברבעון השני של 2021, לאחר שמשקיעים כמו Accel, סקויה קפיטל, סופטבנק ו־Berkshire Hathaway של וורן באפט הזרימו מימון לשחקנים כמו חברת ההלוואות הדיגיטלית הברזילאית Nubank, חברת מסחר המניות הגרמנית Trade Republic וחברת התשלומים ההולנדית Mollie. בסך הכל זרמו כ-20% מכל השקעות ההון סיכון של 2021 לחברות שירותים פיננסיים.

אבל מאז הערכות השווי של חברות הפינטק הציבוריות התרסקו עוד מהר יותר משנסקו, וברבעון הראשון של 2022 הזרמת המימון האטה בפתאומיות. הערכות השווי של חברות הפינטק נפלו בקצב מהיר יותר מבכל מגזר טכנולוגי אחר, כך לפי דוח שפרסמה לאחרונה קרן אנדריסן הורוביץ, המצטט נתונים מ־Capital IQ. ההערכות ירדו מהכנסות עתידיות של פי 25 באוקטובר 2021, לפי 4 במאי.

ברבעון האחרון צנח סך הגיוסים של חברות הפינטק ב־21% – משיא של 36.6 מיליארד דולר ברבעון השני של 2021, ל־28.8 מיליארד דולר, לפי CB Insights.

"לחברות שגייסו המון כסף היה קל לומר, 'פשוט נכפיל את הערכת השווי'... זה לא בהכרח מתבסס על הביצועים שלהן", אמר ג'ונתן קידֶן, שותף ב־Torch Capital, שהשקיעה בשחקני פינטק כמו Acorns ו־Compass. להערכתו, "ההשפעות יורגשו בבורסות בסתיו".

חברות פינטק רבות גייסו הון לפי הערכות שווי גבוהות המתבססות על יעדי צמיחה שאפתניים, אמר אַרְג'וּן קאפור, שותף ב־Forecast Labs. "אבל עם כל השינויים בשוק, רובן לא הולכות לעמוד ביעדים המוצהרים שלהן, מה שאומר שהעסק לא שווה את מה שהוא גייס". אף שהוא צופה שהמגזר יתאושש בטווח הארוך, להערכתו, "עסקים רבים ייפלו לאורך הדרך".

החברות מחפשות דרכים להאט את הקצב

המשקיעים פיתחו ספקנות רבה במיוחד בכל הקשור לבנקים הדיגיטליים הפונים לצרכן הפרטי, כיוון שאינפלציה גבוהה מפחיתה את הסכומים שהלקוחות יכולים לחסוך ומגדילה את הסיכוי שהם לא יצליחו לעמוד בהחזרי ההלוואות. לפי CB Insights, מהרבעון הראשון של השנה שעברה ועד לרבעון הראשון השנה, המימון לפעילויות פינטק בתחום הבנקאות צנח ב־48% לסכום של 4.4 מיליארד דולר.

רוברט לֶה, אנליסט פינטק מ־PitchBook, אמר שסביר להניח שאנחנו ניצבים בפני פיצול בגיוסים, משום ששחקני פינטק צרכניים מתקשים עכשיו, אך אלה שמוכרים תוכנות ארגוניות לעסקים אחרים יהיו יציבים יותר. עם הסוג השני נמנה שחקן הפינטק הבריטי Thought Machine, שעוסק בבנקאות ענן והכפיל את הערכת השווי שלו ל־2.7 מיליארד דולר בסבב הגיוס האחרון במאי.

בה בעת, מנהלים כמו יוריק נאף, מנכ"ל חברת מסחר המניות ההולנדית Bux, שוקלים לדחות את סבבי הגיוס המתוכננים שלהם. "החברות האלה, ובהן אנחנו, צריכות להתמקד בהגדלת הרווחיות", אמר ל-FT. "אם אתם מאורגנים באופן שמתמקד אך ורק בצמיחה... אתם הולכים להסתבך".

שחקני פינטק צרכניים רבים בארה"ב התחילו לצמצם את תקציבי השיווק שלהם בניסיון לחסוך, אומר דייוויד סוֹסְנָה, מנכ"ל Personetics, שמספקת ניתוחים שיווקיים לתעשיית הבנקאות. "יש לנו יותר ויותר [לקוחות] שאומרים, 'טוב, אולי אנחנו צריכים לעצור או להאט'".

בנקאים מייעצים לחברות לחסוך כמה שיותר כסף כדי לשרוד את השנתיים הבאות, שצפויות להיות קשות בכל הקשור לגיוסים. "בשקלול משך הזמן שאורך סבב גיוס, צריך כנראה 30-36 חודשים של הון זמין כדי להימנע מחזרה לשוק [ההון] מוקדם מהמתוכנן", אמר בנקאי בכיר מבנק מסחר אמריקאי. להערכתו, רק החברות החזקות ביותר יצליחו לגייס אפילו באותו היקף שגייסו בו בשנה שעברה.

חברת מסחר המניות הבריטית Freetrade, שהוערכה ב־650 מיליון פאונד בנובמבר, גייסה 30 מיליון פאונד בהלוואה בחודש שעבר. מנכ"ל החברה אדם דוֹדְס אמר אז שהמהלך הזה נועד לחזק את מאזן החברה מבלי להידרש להערכת שווי מחודשת: "השוק רעוע. אולי לא משתלם כל כך בשלב הזה להינעל על הערכת שווי".

להערכת רוברט לֶה, אנליסט פינטק מ־PitchBook, אנחנו ניצבים בפני פיצול בגיוסי הפינטק: שחקני פינטק צרכניים מתקשים, אך אלה שמוכרים תוכנות ארגוניות לעסקים אחרים יהיו יציבים יותר

גיוס לפי הערכת שווי נמוכה יותר (Downround) הוא לא רק איתות מביך לשווקים לגבי מצבה של החברה ופגיעה במורל הפנימי שלה; סבבי גיוס נמוכים עלולים גם לגרור תנאים נוקשים יותר, כמו פרוטוקולים הדוקים יותר לסילוק חובות והגנות נגד דילול מניות, אמר טום מייסון, אנליסט ב־S&P Global Market Intelligence.

להערכת קידן מ־Torch Capital, אפשרות המכירה הופכת ליותר ויותר מפתה עבור חברות רבות. שינויי הפרטיות שביצעה אפל הגדילו משמעותית את עלות גיוס הלקוחות, מה שהעלה את ערכם של בסיסי הלקוחות הקיימים, וכל זאת במקביל לירידה בהערכות השווי של חברות הפינטק. לדבריו, באביב דירקטוריונים של חברות החלו לבחון מכירות אפשריות.

רכישות של חברות פינטק – שכבר עכשיו צפויה לשבור את השיא של 2021 – יאיצו כנראה עוד יותר במהלך השנה, כי חברות פיננסיות מסורתיות כמו ג'יי פי מורגן צ'ייס ומאסטרקארד ינצלו את המחיר הזול יחסית של חברות התוכנה האלה.

"אני רואה את זה מתגבש מהר עכשיו", אמר מייקל אבוט, ראש תחום הבנקאות הגלובלית ב־Accenture, שהוסיף שיש עלייה במיזוגים בין חברות פינטק חדשות ומבוססות. מתחילת השנה כבר נרכשו רכישת Wealthfront בידי UBS ו-Finxact נרכשה בידי Fiserv.

לפי ג'ונתן קידן מ־Torch Capital, האפשרות של מכירה הופכת מפתה יותר עבור חברות רבות. שינויי הפרטיות של אפל הגדילו משמעותית את עלות גיוס הלקוחות, ובכך העלו את ערך בסיסי הלקוחות הקיימים

"הצרכנים רוצים את היתרונות של הבנקים הדיגיטליים מבחינת חוויית משתמש ויכולת לקבל מוצרים במהירות, אבל באותה נשימה, בגלל העלייה בריביות, הם יזדקקו גם לבנק עם מאזן גדול", אמר אבוט.

משקיע מקרן פרטית גדולה אמר שמגיעות אליו בשבועות האחרונים עוד ועוד הצעות מחברות פינטק שמעוניינות להימכר, אבל הוא סירב לכולן: "מי אומר שהמחיר הזה הוא באמת המחיר הנכון? מה אם בעוד חצי שנה המחיר הזה ייראה גבוה מדי?".

***

גם ענקיות הפינטק הישראליות חוזות בהתקררות השווקים

הגר רבט

2021 היתה שנת שיא עבור ענף הפינטק הישראלי, שלפי נתוני IVC גייס במהלכה 7.2 מיליארד דולר ב-172 סבבים - עלייה משמעותית לעומה השנה הקודמת בה גויסו 2.6 מיליארד דולר ב-134 סבבים. הפער בין הזינוק (77%) בסך ההון שגויס לבין העלייה במספר הסבבים (28%) מסמנת שרבות מהחברות המקומיות הגיעו לשלב הצמיחה וגייסו סבבי ענק.

גם בתקופה זו של התקררות בשוק הגיוסים, שחקניות פינטק עדיין נמנות על היוניקורנים הגדולים בהייטק הישראלי. ראפיד, שפיתחה פלטפורמה שמסייעת לעסקים להקים במהירות שירותי תשלומים דיגיטליים, היא חברת ההייטק הפרית בעלת השווי הגבוה בישראל - 15 מיליארד דולר נכון למרץ 2022. יוניקורנים נוספים הם Tipalti של חן עמית, שבסוף 2021 גייסה לפי שווי של יותר מ-8 מילארד דולר; ופלטפורמת המסחר המקוונת איטורו - שפספסה את גל ההנפקות ולפי דיווחים מחפשת כעת גיוס הון גדול שכנראה יבוצע לפי שווי נמוך מ-10 מיליארד הדולר שבהם ביצעה את הגיוס האחרון שלה.

בשנה שעברה הגיעו לבורסות כמה הנפקות פינטק ישראליות, בהן אלו של חברת האינשורטק למונייד וחברת העברות הכספים פיוניר, שכמו רבות ממניות הטכנולוגיה לא בדיוק עושות חיל בחודשים האחרונים.