ענף ההייטק בישראל נכנס לתקופה של חוסר ודאות עם תופעות שלא ראינו במשך שנים כמו פיטורים, סגירת חברות, ירידות שווי וקשיים בגיוס הון. המשקיעים, היזמים והעובדים תוהים לאן פנינו, כמה זמן התקופה הזו תימשך ולמה צריך לצפות. מחקר שערכו רותם שחם ותומר מרידור בקרן ויולה מנתח את המצב בשוק ומנסה לספק תחזית קצרת טווח לחציון הקרוב.

המתודולגיה בדוח (לקריאת הדוח המלא) מבוססת על ניתוח לאחור של מרחק הזמן בין אירועים בשוק הציבורי ועד הגעתם לשוק הפרטי, ומכאן מנסה להסיק על הצפוי. הדוח כולל לא מעט תמרורי אזהרה אך גם כמה נקודות אור.

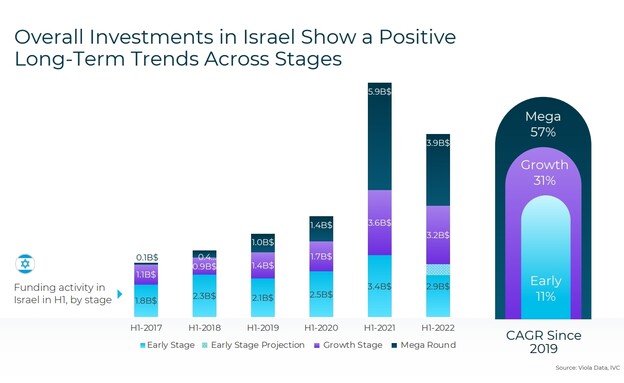

"בהסתכלות מלמעלה אנחנו רואים ירידה משמעותית בגיוסי ההון של החציון הראשון של השנה מול השנה הקודמת", אומרת שחם. המחקר מצטט את נתוני חברת המחקר IVC, לפיהם בחודשים ינואר-יוני 2022 גייסו חברות הסטארט אפ 9.4 מיליארד דולר - ירידה של 26.5% לעומת 12.8 מיליארד דולר בחציון המקביל ב-2021. אבל - וזו הנקודה החשובה - לדברי שחם "הירידה מורגשת יותר ככל שהחברות מתקרבות לשווקים הציבוריים".

"בסוף זה יגיע לכולם"

בוויולה חילקו את הגיוסים לשלוש קבוצות: גיוסי שלב מוקדם של עד 30 מיליון דולר; גיוסי צמיחה של 30-100 מיליון דולר; ומגה גיוסים של יותר מ-100 מיליון דולר, שמאפיינים חברות בשלבים המתקדמים וכאלו שמתקרבות להנפקה. מהמחקר של שחם ומרידור עולה שהמגה גיוסים חוו את הירידה החדה ביותר והתכווצו ב-34%, שהם 2 מיליארד דולר חציון מול חציון. גם מספר הסבבים קטן משמעותית, מ-38 עסקאות ב-H1 2021 ל-26 בחציון שהסתיים כעת.

השני להגיב הוא שוק הצמיחה. כאן הירידה בסכום הגיוסים היא של 8.5% ומספר העסקאות דומה חציון מול חציון. בסבבים המוקדמים מספר העסקאות גדל (אם כי קשה לדעת במדויק משום שחברות רבות פועלות ב-stealth), אך סך ההון שגויס ירד בשל התכווצות גודל העסקה הממוצעת מ-8.1 מיליון דולר ל-7 מיליון.

לפי ויולה, המגה גיוסים חוו את הירידה החדה ביותר והתכווצו מצרפית ב-34% בין החציון הראשון של 2021 לחציון הראשון השנה. בשוק הצמיחה הירידה בסך הגיוסים היתה של 8.5%. בסבבים המוקדמים מספר העסקאות גדל, אך סך ההון שגויס ירד בשל התכווצות גודל העסקה הממוצעת

"יש Delay בין השוק הציבורי לפרטי, שעומד בממוצע על 2-3 חודשים", אומרת שחם על החלחול של ירידות השווי מהחברות הבורסאיות לשווי הסטארט אפים בסבבי הגיוס. כאמור, החלחול הזה לא מגיע בקצב זהה לכל החברות, אלא בפער שמושפע משלב החיים של הסטארט אפים. לפער הזה עשויות להיות סיבות מהותיות, כמו היעדר בנצ'מרק לחברות צעירות בשוק הציבורי או כספי הון סיכון שיושבים אצל הקרנות ומספקים כרית כלשהי להמשך השקעות בשוק. אך הוא עשוי לנבוע גם מסיבות טכניות, כמו מרחק הזמן בין סגירת עסקת גיוס להכרזה עליה, שבחברות צעירות עשוי להיות בן כמה חודשים.

"בשל הקרבה לשווקים הציבוריים, כשחברה ציבורית דומה נסחרת במכפילים נמוכים יותר, קשה פתאום להצדיק שווי של מיליארד דולר על רבע מההכנסות של המתחרה," מסביר מרידור את הירידה במגה גיוסים בחברות המתקדמות.

"יש תיקון, והשוק הציבורי משפיע על השוק הפרטי בהפרש של רבעון לערך. ראינו צניחה במגה גיוסים והשפעה יותר קטנה ככל שמתרחקים מהשווקים הציבוריים. אבל בסוף זה יגיע לכולם - אנחנו חושבים שיהיה drop בחצי השני של השנה גם בחברות צמיחה וגם בשלבים מוקדמים, בגלל ה-Lag מול השוק הציבורי", מעריך מרידור. "הסטנדרטים לגיוס, בכל השלבים, השתנו. ובמקום לגייס לפי חלום מגייסים לפי הוכחות. זה תיקון ריאלסטי ובריא".

הפינטק מאבד פופולריות, תחום ה-IT/DevOps צומח

ובכל זאת, יש כאמור גם נקודות אור בדוח. ויולה השוו את גיוסי החציון הראשון של השנה לאורך שש השנים האחרונות, ובפרפראזה על דברי ראש הממשלה לשעבר בנימין נתניהו, "בניכוי 2021 מצבנו מצוין": היקף הגיוסים של החציון הראשון של 2022 עדיין גבוה משמעותית מזה של החציון הראשון 2020 והחציונים שקדמו לו, ומגמת הצמיחה הרב שנתית של חמש השנים האחרונות עומדת על 26%.

בנוסף, לדברי שחם, "ישראל עדיין חמישית בעולם נומינילית בהיקף גיוסי הון ושנייה בעולם נומינלית במספר חדי קרן. פר קפיטה אנחנו מקום ראשון בעולם בשני המדדים".

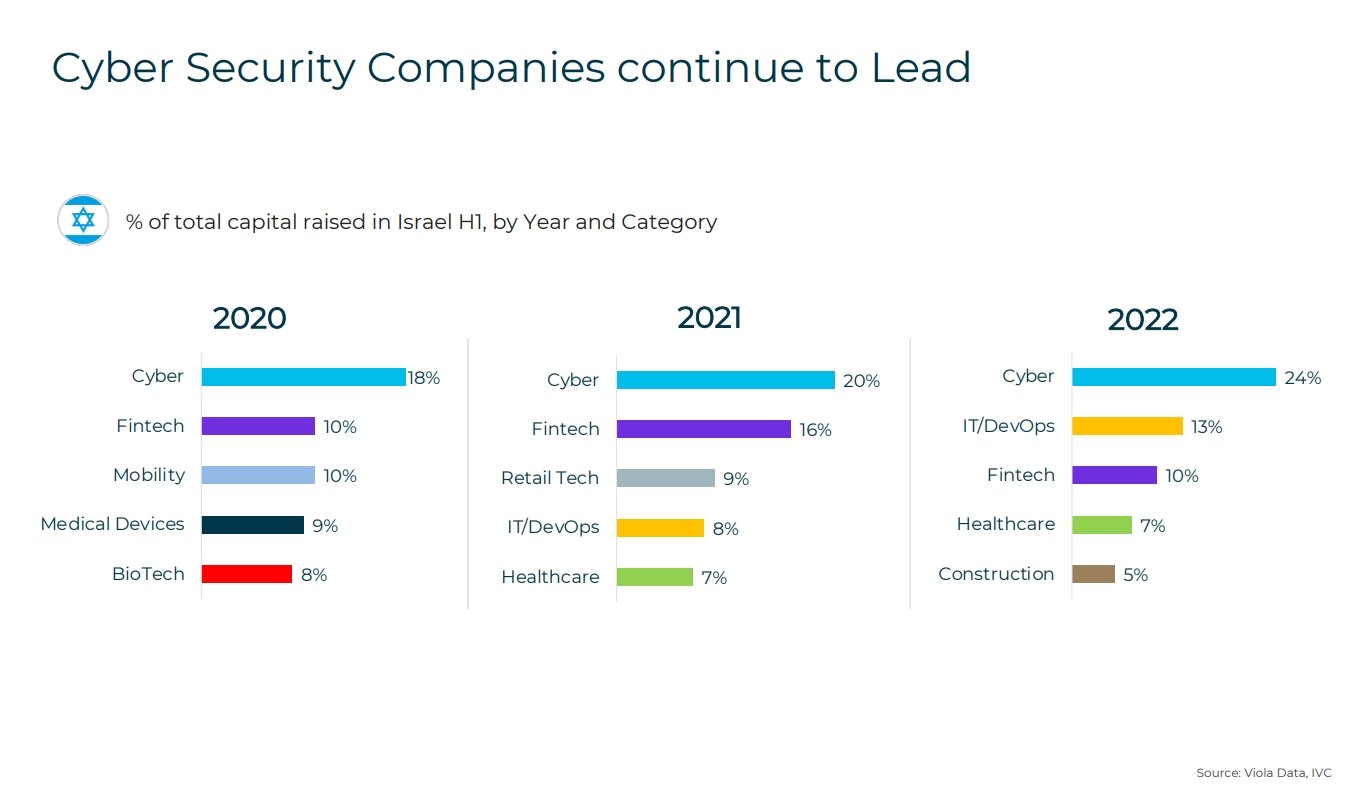

נתון מעניין אחר בדוח הוא חלוקת תחומי ההשקעה. ענף הסייבר היווה 24% מהשקעות ההון סיכון בחציון הראשון של 2022, והמשיך להיות תחום ההשקעה המוביל אף שגם הוא נפגע מהירידה האבסולוטית בהשקעות. עם זאת, תחום הפינטק, שהיה יעד ההשקעות השני בחציון הראשון 2021, ירד למקום השלישי עם 10% מההשקעות בינואר-יוני השנה. "הפינטק נפגע גם כי באופן היסטורי זה תחום שמאופין במגה ראונדס", מסבירה שחם. את המקום השני תפס תחום ה- IT/DevOps: "הכוכב העולה זה תחום הפיתוח ותשתיות הדאטה, עם כ-13% מההשקעות והוא היחיד שגדל גם אבסולוטית בהיקף הגיוסים", היא אומרת.

לבסוף, בוויולה בחנו גם את השפעת קרנות הענק הזרות על השוק המקומי. בדיקת פעילותן בחציון הראשון של השנה של 20 קרנות מובילות (כאינסייט, טייגר, בסמר ולייטספיד) הראתה היפוך מגמה לעומת אשתקד: בעוד שב-2021 קרנות הענק השתתפו ב-17 מגה גיוסים וב-14 גיוסים מוקדמים, ב-2022 הן ביצעו רק 5 מגה גיוסים ו-20 השקעות שלב מוקדם - מה שמעיד על כך שהתחרות על השקעות בשלבים המוקדמים הולכת ומתחממת.

תגובות